Come ogni anno le Entrate pubblicano il Vademecum aggiornato con chiarimenti per i contribuenti in merito alla compilazione della dichiarazione dei redditi delle persone fisiche 2021, tenendo conto delle novità normative ed interpretative intervenute relativamente all’anno d’imposta 2020.

Con la Circolare del 25 giugno 2021 n. 7, l’Agenzia raccoglie i principali documenti di prassi relativi alle spese che danno diritto a deduzioni dal reddito, detrazioni d’imposta, crediti d’imposta.

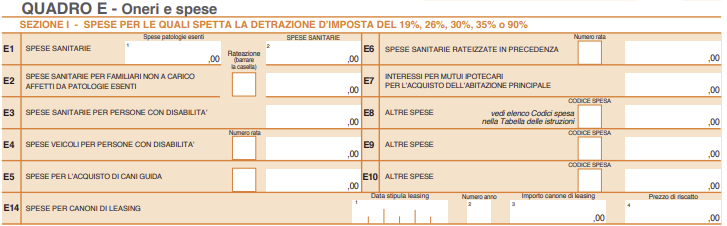

Le spese mediche danno diritto ad una detrazione nella misura del 19% e in certi casi anche essere rateizzate

La rateizzazione delle spese mediche in dichiarazione dei redditi 2021

La circolare suddetta specifica che in merito alla rateizzazione delle spese sanitarie da indicare nel Rigo E6 (Art. 15, comma 1, lett. c), del TUIR) se le spese sanitarie, ad eccezione di quelle relative all’acquisto dei veicoli per disabili, indicate nella dichiarazione nei righi E1, E2 ed E3 superano complessivamente euro 15.493,71 (al lordo della franchigia di euro 129,11) la detrazione può essere ripartita in 4 quote annuali costanti e di pari importo (Circolare 3.01.2001, n. 1/E, risposta 1.1.1, lett. g).

A questo scopo è sufficiente barrare l’apposita casella, dato che il calcolo della rateizzazione e, quindi, della detrazione spettante verrà eseguito da chi presta l’assistenza fiscale (Caf, professionista o sostituto).

Attenzione va prestata al fatto che la scelta di rateizzazione o di detrazione in un’unica soluzione fatta in sede di presentazione della dichiarazione dei redditi, è una scelta irrevocabile.

La scelta deve essere effettuata con riferimento all’anno in cui le spese sono state sostenute.

Si specifica che i contribuenti che nelle precedenti dichiarazioni dei redditi, avendo sostenuto spese sanitarie per un importo superiore a euro 15.493,71, hanno optato negli anni d’imposta 2017 e/o 2018 e/o 2019 per la rateizzazione di tali spese riportano nella dichiarazione dei redditi rigo E6 gli importi di cui è stata chiesta la rateizzazione.

La compilazione del rigo E6 del Modello 730/2021

Questo rigo è riservato ai contribuenti che negli anni 2017 e/o 2018 e/o 2019 hanno sostenuto spese sanitarie superiori a 15.493,71 euro ed hanno scelto la rateizzazione nelle precedenti dichiarazioni dei redditi.

Attenzione va prestata al fatto che se in più di una delle precedenti dichiarazioni è stata scelta la rateizzazione, è necessario compilare più righi E6 utilizzando distinti modelli.

- Nella colonna 1 indicare il numero della rata di cui si intende fruire. Il numero delle rate va da 2 a 4.

- Nella colonna 2 indicare l’importo delle spese di cui è stata chiesta la rateizzazione.

In particolare se nelle precedenti dichiarazioni è stato utilizzato il mod. 730:

- per le spese sostenute nel 2019 l’importo da indicare nella colonna 2 è desumibile dal rigo 136 del prospetto 730-3/2020, mentre nella casella delle rate va indicato il numero 2;

- per le spese sostenute nel 2017 e/o nel 2018 l’importo da indicare nella colonna 2 è desumibile dal rigo E6 del quadro E del Mod. 730/2020.

Se, invece, è stato utilizzato il modello REDDITI Persone Fisiche, l’importo da indicare nella colonna 2 è quello derivante dalla somma dei righi RP1, colonna 1 e colonna 2, RP2 e RP3 del quadro RP.

L’importo da indicare nel rigo E6 deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 6.

FONTE: FISCO E TASSE